Блог компании Иволга Капитал |Облигации АПРИ покинули ПИР

- 24 апреля 2023, 09:06

- |

В пятницу 21 апреля долгая, очень долгая история облигаций девелопера АПРИ Флай Плэнинг в Секторе повышенного инвестиционного риска Московской биржи (сектор ПИР) завершилась.

👉 https://www.moex.com/n55825/?nt=101

Это не значит, что эмитент, приучивший держателей своих облигаций к достаточно высоким купонным доходностям, сменит стратегию. Очень вряд ли. Но это почти точно расширит круг самих держателей.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- комментировать

- Комментарии ( 5 )

Блог компании Иволга Капитал |Отчетность АПРИ Флай Плэнинг за 2022 год. Рост финансового результата и эффективности при снижении долговой нагрузки

- 20 апреля 2023, 07:44

- |

Девелопер АО АПРИ Флай Плэнинг выложил консолидированную отчетность по МСФО за 2022 год: https://www.e-disclosure.ru/portal/files.aspx?id=37277&type=4

Некоторые комментарии

• Главное: рост продаж, увеличение текущего строительства и снижение долговой нагрузки. Основные результаты представлены на диаграммах.

• Одна из особенностей отчётности АПРИ начиная с первого полугодия 2022 — существенный вклад в финансовые результаты ассоциированных компаний. Ассоциированными считаются компании, доля в которых существенная, но не контрольная. В случае с АПРИ это 50% в нескольких специализированных застройщиках.

• Продажи ассоциированных компаний по правилам учёта не могут отражаться в выручке группы (из-за чего выручка снизилась в несколько раз), но финансовый результат данных компаний учитывается в прочих доходах, для АПРИ это 809 млн. руб. в 2022 году, и в итоге влияет на общую прибыль группы

• Для повышения прозрачности фактический уровень продаж отражён в расшифровках отчётности в 5 разделе. По итогам года продажи выросли на 26% до 6.44 млрд. руб.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО принес за год 24,8% и сокращает риски

- 07 марта 2023, 07:41

- |

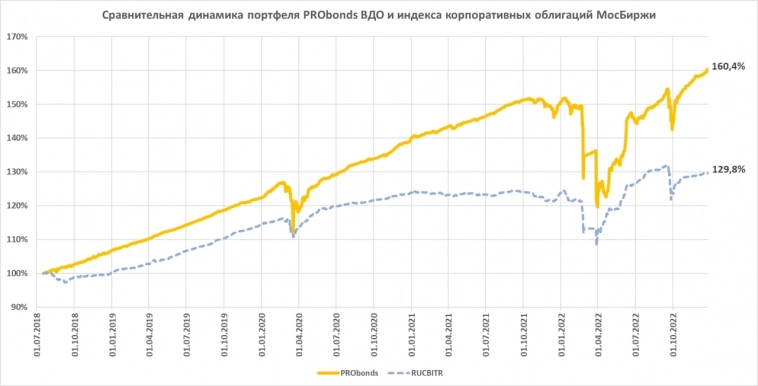

Обновление результатов и позиций нашего основного портфеля – PRObonds ВДО.

За последние 365 дней портфель принес 24,8%, с учетом комиссионных издержек. С начала 2023 года его доход превысил 4,2%. Таким образом, до цели по результату, обозначенной на нынешний год, а это 14%, осталось менее 10%.

Внутренняя доходность портфеля (доходность к погашению входящих в него облигаций + доходность размещения денег) опустилась до 14,6%. Столь низкой она не была с конца 2021 года. Правда, портфель перестал быть полностью рублевым: 0,5% от активов занимает юаневый выпуск МФК Быстроденьги.

Портфель остается «коротким»: дюрация (упрощенно – срок возврата капитала) – 1,1 года. Денежная часть значительна, приближается к 20% от активов и рядом с этой отметкой, предположительно, будет балансировать.

Т.е. портфель неплохо готов к возможной просадке сегмента высокодоходных облигаций в частности и всего отечественного фондового рынка в целом.

Причина для ожидания просадки не только в снизившейся доходности портфеля, но и в возрастающей стоимости денег. Привожу график премии доходностей ВДО с рейтингами В – ВВ к доходностьи размещения свободных денег. Спред слишком быстро, и потому опасно сократился.

( Читать дальше )

Блог компании Иволга Капитал |Портфель PRObonds ВДО (11,5% с февраля 2022 по февраль 2023). Работа над ускорением

- 13 февраля 2023, 07:53

- |

За год, с еще доконфликтной части прошлого февраля портфель PRObonds ВДО прибавляет 11,5%. На них пришлись и признание Л/ДНР, и начало СВО. Больше депозита, акций или широкого спектра облигаций. Меньше инфляции, которая за этот же год составила 11,8% (по приборам Росстата, ощущаемая – выше).

Что примечательно – это прирост портфеля в последние месяцы, когда он уже оправился от мобилизационного падения. За последние 4 месяца, с 10 октября по 10 февраля портфель вырос на 10,5%, т.е. в годовых – больше 30%.

Причем портфель PRObonds ВДО в целях разумного риск-менеджмента держал почти 15% активов в деньгах (размещаются в РЕПО с ЦК, доходность там около 7% годовых).

Удерживать такой темп вряд ли возможно. Значит, доля денег не снизится, а облигационный состав желательно улучшить.

В этой связи из портфеля уйдут облигации строительного холдинга AAG, снизится весь в облигациях АСПЭК-Домстрой, и то, и то в течение 5 сессий равными долями и по рыночным ценам. И в обоих случаях мы сокращаем бумаги с минимальными кредитными рейтингами. Или вовсе без них.

( Читать дальше )

Блог компании Иволга Капитал |Продажи застройщика АПРИ Флай Плэнинг в 2022 году выросли на 30% до 6,9 млрд.р.

- 10 января 2023, 14:56

- |

• Ровно +30%. Таков прирост продаж жилья у девелопера АПРИ Флай Плэнинг в 2022 году по сравнению с 2021 годом. В 2022 году продажи составили 6,9 млрд.р., против 5,3 млрд.р. в 2021 году.

• Продажи декабря – 1,46 млрд.р. И это для АПРИ месячный рекорд.

• Впервые в оперрезультатах эмитента появились продажи за пределами Челябинской области. Флагманский проект Группы, ТвояПривилегия (это формат больших малоэтажных жилых комплексов с максимальной близостью к природе и полной инфраструктурой), масштабируется: в декабре были проданы первые квартиры в Екатеринбурге (ТвояПривиления Екатеринбург). На них пришлось 15% от декабрьского результата.

• Облигационный долг АПРИ за 2022 год, несмотря на заметный рост бизнеса, почти не изменился: и на начало, и на конец прошедшего года он составлял 1,83 млрд.р.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО. 7,3% за 2022 год. И первые сделки 2023 года

- 03 января 2023, 07:18

- |

Финишный рывок – и портфель PRObonds ВДО достиг дохода 7,3% в ушедшем 2022 году. Вычтем 13-15% НДФЛ и получим 6,4-6,2%. Годовая инфляция 12%, средняя ставка банковского депозита в течение года ~10%. Не в дамках, но всё же намного лучше вложений и в акции, не только в российские, и в облигации, будь то ОФЗ или первый корпоративный эшелон.

Каким бы сложным ни оказался наступивший год, для нашего портфеля ВДО он, вероятно, будет лучше предыдущего. По сути, в управлении, мы давно готовимся только к худшему, и чисто теоретически, чем выше готовность, тем менее болезненным должно быть влияние новых фактов макро- и микроэкономических ухудшений. Впрочем, мы всегда ожидаем явлений, которые подобны уже случившимся. И каких-то сюрпризов всё равно не предусмотрим.

Но кое-что полезное можно сделать и сегодня. В частности, увеличить долю денег в портфеле после значительного прироста дохода. Как и продолжить оптимизацию доходности внутри портфеля.

( Читать дальше )

Блог компании Иволга Капитал |Новые сделки в портфеле PRObonds ВДО. Увеличение доли в АПРИ и Шевченко, снижение - в Маныче

- 30 декабря 2022, 08:03

- |

Небольшие корректировки в портфеле PRObonds ВДО:

— Увеличение доли в облигациях АПРИФП 2P1 с 1% до 2% от активов, покупка на первичном рынке сегодня,

— Сокращение доли в облигациях Маныч01 с 1,5% до 1% в течение 5 торговых сессий примерно равными долями по рыночным ценам,

— Увеличение доли в облигациях Шевченк1P4 с 1,5% до 2% в течение 5 торговых сессий, также примерно равными долями и по рыночным ценам.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Блог компании Иволга Капитал |Портфель ВДО. 6,5% в 2022 году, 17,5% как перспектива. Сделки. А также про скольжение экономики вниз и передел собственности

- 27 декабря 2022, 08:13

- |

Результаты

И всё-таки давно названный уровень дохода 6,5% в этом году портфель PRObonds ВДО должен преодолеть. На 26 декабря набрано уже 6,4%, а до конца года еще 5 дней, или примерно еще 0,2% потенциального дохода. Накопленный за 4,5 года ведения результат превысил 60% (60,4%).

Внутренняя доходность портфеля (доходности к погашению / оферте входящих в него облигаций и доходность размещения денег) составляет сейчас 17,5%. Она неизбежно снизится после оферты в феврале по облигациям ГК Страна. Сдавать ли бумаги на оферте или удерживать в случае повышения купона по ним со стороны эмитента, решение февраля.

Оценки

Еще о будущем. В следующий год мы переходим с, вероятно, наилучшим соотношением доходности и риска в портфеле ВДО.

Да, нынешние доходности облигаций – отражение факта и ожиданий ухода российской экономики под лед. Но, предположу, что доходности в значительной мере учитывают уже и наиболее стрессовые сценарии нового года.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО в 2023 году может дать доходность на 10% выше, чем в 2022-м

- 14 декабря 2022, 07:32

- |

Скажи, караванщик: когда же вода? Долго ждем, а портфель PRObonds ВДО никак не преодолеет 6%-ную планку дохода в этом году. С начала года он набрал 5,4%, маневра для конца года всё меньше, но ожидания еще есть.

Накопленный результат за всё время ведения с июля 2018 – почти 60% (58,8%). Несмотря на сдержанные итоги 2021-22 годов, взгляд на перспективу всё же оптимистичный. Сегодня внутренняя доходность покрывает риск значительно лучше, чем год или два назад. К 2023 году портфель подходит с внутренней доходностью около 17,4% (доходности облигаций и стоимость размещения свободных денег). Так что рассчитываем в новом году превысить результаты «жирных» 2018-20 годов, когда портфель в среднем приносил около 14% годовых. Особенно учитывая постепенный рост формального кредитного качества, на что последние месяцы делался основной акцент.

После некоторой паузы в ближайшие дни возобновятся сделки. О каждой из них будем сообщать отдельно. Здесь приведу их общий план:

( Читать дальше )

Блог компании Иволга Капитал |Так ли все плохо со строительной отраслью, а также с ВДО-сегментом? На примере оперрезультатов ГК АПРИ Флай Плэнинг

- 07 декабря 2022, 07:43

- |

Тревоги относительно облигаций застройщиков в этом году стали общим местом. Облигации ГК Пионер (кредитный рейтинг А- от трех агентств) под 18% или ГК Страна (рейтинг ВВВ) под 20% превратились в мемы.

Однако операционная информация, которую публикует ряд строительных холдингов, позволяет спокойнее смотреть на отрасль. Ежемесячными оперрезультатами с нами делятся Джи-групп (материнский регион Татарстан) и АПРИ Флай Плэнинг (материнский регион Челябинская область). АПРИ – наиболее подробными.

Операционные результаты продаж ГК АПРИ Флай Плэнинг — на диаграмме 👆.

Что можно отметить:

• Продажи нового жилья в ноябре незначительно снизились к уровням предыдущих месяцев: 683 млн.р. в ноябре против 716 в октябре и 857 в сентябре.

• Совокупные продажи за январь – ноябрь 2022 превысили продажи за январь – ноябрь 2021 на 32%. Да, не упали и не остались на месте, а выросли на треть.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал